Call

Le call ou l'option d'achat est une option d'achat sur un instrument financier.

C'est un contrat qui permet à son souscripteur d'acquérir l'instrument concerné, appelé alors sous-jacent, à un prix fixé à l'avance (prix d'exercice, aussi appelé strike) et à une date déterminée appelée date de maturité du call.

On parle de « call européen » si le souscripteur peut exercer son droit uniquement à la date de maturité et de « call américain » s'il peut l'exercer à tout moment avant la date de maturité inclusivement. Le call bermudéen, entre l'européen et l'américain, peut s'exercer à plusieurs dates prédéfinies entre la date d'émission et la maturité de l'option.

Les documents officiels francophones ont adopté la dénomination option d'achat. Son opposé est l'option de vente ou put. Leur utilisation massive par les dirigeants de sociétés au cours de la bulle spéculative des années 1990 a été dénoncée pendant la polémique des années 2000 sur les stock-options.

Exemple chiffré

[modifier | modifier le code]Le , le trader A achète au trader B l'option d'acheter 100 actions de l'entreprise XYZ S.A. au prix de 60 € et à la date du suivant. Au moment de la transaction, l'action s'échange au prix de 45 €, et le trader A paie, pour ses 100 calls, une prime de 15 € chacun.

Le ,

- si l'action s'échange à 80 €, A exerce ses calls européens : B lui vend 100 actions de XYZ S.A. à 60 € et touche 60 € * 100 = 6 000 €. A, s'il revend immédiatement ses actions dans le marché, reçoit 80 € * 100 = 8 000 €. Comme il avait déboursé 15 € par call le , son profit est de (80 € - 60 € - 15 €) * 100 = 500 €. B, s'il doit acheter les actions à 80 € pour pouvoir honorer sa part du contrat, perd 500 € : (60 € + 15 € - 80 €) * 100 = -500 € ;

- si l'action s'échange à 50 €, A n'exerce pas ses options : il n'a pas intérêt à payer 60 € une action qu'il peut acheter à 50 € sur le marché. Sa perte est de 15 € * 100 = 1 500 €, c'est-à-dire la prime qu'il a déboursé le . Symétriquement, B gagne 1 500 €.

Rôle

[modifier | modifier le code]Le premier but de ces options d'achat est de se protéger contre la hausse du prix du sous-jacent. Par exemple, pour une compagnie aérienne, acheter un call dont le sous-jacent est le kérosène le prémunit contre une hausse au-dessus du prix d'exercice, comme le montre l'exemple chiffré ci-dessus, et ainsi de se garantir un prix d'approvisionnement maximum. Le call agit donc comme une assurance, d'où le nom de prime donné à son prix. C'est une réelle sécurité d'achat.

L'option d'achat permet également, pour son acheteur, de spéculer sur la hausse du sous-jacent, en limitant le risque, puisque seule la prime est engagée. À l'opposé, le spéculateur qui désire vendre un call estime que le prix du sous-jacent ne va pas monter au-dessus du prix d'exercice à l'horizon de la date d'échéance.

Enfin, l'achat ou la vente d'une option, call ou put, est un moyen de spéculer sur la volatilité du sous-jacent : l'acheteur estime que celle-ci va monter, et, à l'inverse, le vendeur anticipe sa baisse.

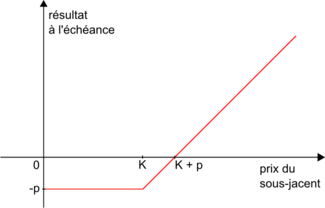

Valeur d'un call à maturité

[modifier | modifier le code]Soient S la valeur du sous-jacent à maturité, K le prix d'exercice (strike) de l'option de prime p et C la valeur du call à maturité.

Nous pouvons écrire l'égalité suivante :

C = Max(0, S-K)

L'évaluation d'un call avant la date de maturité n'est pas chose aisée puisqu'il faut estimer la valeur du sous-jacent dans le futur. Néanmoins la méthode la plus couramment utilisée est celle dite de Black & Scholes.

Alors que le prix du Call à maturité est représenté par 2 lignes brisées, la valeur avant maturité est une courbe située au-dessus de ces 2 lignes brisées et qui tend à s'en rapprocher au fur et à mesure qu'on se rapproche de la maturité.

Si le sous-jacent est une action d'une société cotée procédant au versement d'un dividende, les émetteurs (un groupe bancaire par exemple) anticipent généralement la baisse mécanique du prix de l'action équivalente à la valeur du dividende en intégrant un paramètre supplémentaire dans leur modèle d'évaluation. Ainsi, les calls ne subissent en principe aucune dépréciation lors du détachement du coupon. Toutefois, il est recommandé de s'en assurer auprès de l'émetteur de l'option d'achat avant l'acquisition.

Références

[modifier | modifier le code]Voir aussi

[modifier | modifier le code]Articles connexes

[modifier | modifier le code]Liens externes

[modifier | modifier le code]- Une explication (diapos animées) du fonctionnement des options