Geschichte des Geldes

Van Wikipedia, de gratis encyclopedie

Van Wikipedia, de gratis encyclopedie

Die Geschichte des Geldes entstand durch die arbeitsteilige Produktionsweise, die Tauschhandel erforderte. Gegenüber geldlosem Tauschhandel erwies es sich als effizienter, eine besonders gut eintauschbare Ware, z. B. Muscheln, Getreide, Vieh oder Kakaobohnen als Zahlungsmittel in Form von Warengeld zu nutzen. Für sämtliche Waren musste so nur noch jeweils ein Wechselkurs ausgehandelt werden (z. B. ein Bündel Feuerholz im Wert von sechs Kakaobohnen wurde getauscht gegen eine Handvoll Chilischoten im Wert von fünf Kakaobohnen und eine Kakaobohne Aufgeld). Dadurch diente das Warengeld nicht nur als konkretes Zahlungsmittel, sondern auch als abstrakter Wertmaßstab und Recheneinheit. Damit eng verbunden war die Entwicklung von Buchhaltung z. B. über Transaktionen und Lagerbestände zuerst in Mesopotamien und Ägypten, woraus sich wiederum Mathematik und Schrift entwickelten. Neben dem Warengeld spielte auch Buchgeld in Form von Krediten eine wichtige Rolle bei der Erleichterung des Handels.

Unter den Warengeldern kristallisierten sich Edelmetalle als besonders geeignet heraus, da sie sehr gut haltbar sind (Wertaufbewahrungsfunktion). Beispiele sind Hacksilber und Goldstaub, aber auch Werkzeuge und Schmuck. Diese Metalle mit Geldfunktion mussten umständlich gewogen und ggf. geteilt werden. Eine logische Weiterentwicklung war daher die Prägung von Münzen mit einem bestimmten Edelmetallgehalt, die einen bestimmten Nennwert haben. Die ersten Münzen prägten die Lyder in Kleinasien im 7. Jahrhundert v. Chr.

Phasen mit stabilen Geldwerten wechselten sich im Laufe der Geschichte immer wieder mit Perioden der Inflation oder Deflation ab. Die Prägung von Münzgeld erfordert die Verfügbarkeit von Edelmetallen und ist mit hohen Kosten verbunden. Deshalb gab es immer wieder Phasen, in denen die Münz-Geldmenge hinter den Bedürfnissen einer wachsenden Bevölkerung und Ökonomie zurückblieb (Deflation). Ein Lösungsansatz war die Schaffung von Buchgeld durch Geldwechsler und frühe Banken ab dem 13. Jahrhundert in Europa. Ein Beispiel für eine Inflationsphase ist die europaweite Preisrevolution infolge der plötzlichen Erschließung riesiger amerikanischer Goldvorkommen in der frühen Neuzeit. Kriege führten oft zu Inflation in Form von Münzverschlechterungen. Im 17. Jahrhundert gründeten Handelsstädte wie Hamburg, Nürnberg und Venedig als Reaktion auf die damaligen Wertverluste bei Münzen ein Netzwerk aus öffentlichen Girobanken, die den Transfer von Buchgeld (bargeldloser Zahlungsverkehr) in großem Umfang ermöglichten. Die Digitalisierung Ende des 20. Jahrhunderts führte dazu, dass Geldgeschäfte zunehmend elektronisch abgewickelt wurden (Elektronisches Geld). Zu Beginn des 21. Jahrhunderts bildeten sich rein digitale sogenannte Kryptowährungen, wie der Bitcoin.

Papiergeld wurde erstmals in China während der Song-Dynastie im 11. Jahrhundert eingeführt. In Europa verbreiteten sich Banknoten ab dem 17. Jahrhundert. Die erste erfolgreiche Notenbank war die Bank of England. Da Papiergeld keinen intrinsischen Wert besitzt, hängt die Akzeptanz als Zahlungsmittel und Wertaufbewahrungsmittel von der Stabilität des Währungssystems ab, das von einer Zentralbank gelenkt wird. Ein negatives Beispiel ist die durch exzessives Papiergelddrucken im Ersten Weltkrieg ausgelöste Hyperinflation im Deutschen Reich.

Im 19. Jahrhundert entstand das erste Globale Finanzsystem, dessen Kern der Goldautomatismus war. Die nationalen Währungen lösten sich in den 1930er Jahren jedoch vom Goldstandard als Reaktion auf die Deflation der Weltwirtschaftskrise. Das zweite Globale Finanzsystem war das Bretton-Woods-System mit dem US-Dollar als Ankerwährung. Auch dieses System fester Wechselkurse erwies sich als instabil und scheiterte. Seit Anfang der 1970er Jahre besteht ein System flexibler Wechselkurse. Dieses System ist in sich stabil, es kommt jedoch häufiger zu lokalen oder internationalen Finanz- und Währungskrisen. Deshalb blieben die für das Bretton-Woods-System geschaffenen internationalen Organisationen wie der Internationalen Währungsfonds und die Weltbank bestehen. Später kam noch der Basler Ausschuss für Bankenaufsicht hinzu.

Geld und Geldgeschichte

[Bearbeiten | Quelltext bearbeiten]Der Ursprung des Geldes liegt lange vor Beginn der Geschichtsschreibung.[2] In wenig entwickelten Gesellschaften diente „Hortegeld“ und „Protzgeld“ in erster Linie zu repräsentativen Zwecken und wurde zur dauerhaften Vermögensanlage verwendet. In weiter entwickelten Gesellschaften erfüllt es die drei Geldfunktionen, es dient als Tausch- und Zahlungsmittel, als Recheneinheit sowie zur Wertaufbewahrung.[3][4] Die Geschichte des Geldes umfasst Mittel, die mindestens eine jener Geldfunktionen erfüllen.[5] Historisch waren verschiedene Geldformen im Einsatz, wie Warengeld, Münzgeld, Papiergeld und Buchgeld.[6] Welche Funktionen das Geld übernahm und welche Stoffe verwendet wurden bestimmt den Entwicklungsstand der Geldwirtschaft, also den Monetarisierungsgrad der Gesellschaft.[7] Der Entwicklungsstand der Geldwirtschaft steht in enger Verbindung mit der Entwicklung der Banken, der Finanzinstrumente und der Finanzkrisen. Die Geldgeschichte ist damit ein Teil der Wirtschaftsgeschichte.[8] Eine funktionierende Geldwirtschaft ist eine wesentliche Voraussetzung für Handel und Wirtschaft. So brachen mit dem Niedergang des Römischen Reiches Geldwirtschaft und Handel weitgehend zusammen. Mit dem Beginn der Goldmünzprägung im fränkischen Merowingerreich nahm im 8. Jahrhundert der friesische Handel seinen Aufschwung. Beides erlebte im Zuge der Wikingerüberfälle auf die Handelspartner der Friesen einen Niedergang.[9]

Die gesamte Geldgeschichte ist durchzogen von dem unaufhörlichen Konflikt zwischen den Interessen von Geldschuldnern und Geldgläubigern, denn jede signifikante Änderung der Geldpolitik hat stets einen Einkommens- und Vermögenseffekt. Während Schuldner ein Interesse daran haben, dass Geld abwertet (Inflation), haben Gläubiger ein Interesse daran dass sich die Geldmenge verkleinert und Geld aufwertet (Deflation). Beides hat sich in der Wirtschaftsgeschichte als schädlich für das Wirtschaftswachstum und den Wohlstand der Menschen erwiesen; die Prosperität einer Volkswirtschaft als ganzes ist bei verlässlich kalkulierbarer Geldwertentwicklung ohne größere Schwankungen am größten. Gleichwohl können gesellschaftlich sehr einflussreiche Gruppen das Pendel in die ein oder andere Richtung schwingen lassen. Insbesondere wenn ein Herrscher oder ein Staat hoch verschuldet ist, führt das oft zu einer über das Wirtschaftswachstum hinausgehenden Ausweitung der Geldmenge und damit zu einer Abwertung des Geldes.[10] In der Folge erhöhen Gläubiger die Zinsraten so stark, dass es kaum noch möglich ist Geld zu leihen oder umzuschulden. Dies führt zumeist zu einer Rezession, sinkenden Steuereinnahmen und wachsender Armut. Die Geldgeschichte zeigt, dass die jeweilige Geldform ein gewisses Maß an Limitierung braucht, um begehrt zu sein. Wenn sich die Geldmenge zu schnell vergrößert und das Geld dadurch schnell abwertet, verliert die Geldform ihre Glaubwürdigkeit und damit ihre Verkehrsfähigkeit. Sie wird dann durch eine andere Geldform ersetzt bzw. in neuerer Zeit erfolgt dann eine mehr oder weniger erfolgreiche Währungsreform.[11]

Die Summe des in einer Volkswirtschaft umlaufenden Geldes nennt sich Geldmenge.[12] Die Europäische Zentralbank misst die Geldmenge in drei Aggregaten.[13] Geld im engsten Sinne (M1) bilden demnach Münz- und Papiergeld sowie Buchgeld mit einer Fälligkeit von bis zu einem Tag. Im weitesten Sinne sind Forderungen mit einer Laufzeit von bis zu zwei Jahren in der Geldmenge M3 enthalten.[14] Dazu zählen Termingeld und kurzlaufende Anleihen. Bei welchen Finanzinstrumenten es sich um Geld handelt, wurde in der Vergangenheit kontrovers diskutiert. So zweifelten einige englische Wissenschaftler im 19. Jahrhundert daran, ob Banknoten Geld sind.[15] Seit dem 21. Jahrhundert werden Banknoten eindeutig als Geld gesehen. Gleiches gilt für Buchgeld, das mit relativ kurzer Frist eingefordert werden kann.[16][17]

Von der Geschichte des Geldes nicht strikt trennbar ist die Forschungsgeschichte zur Geldtheorie. Die Geldtheorie untersucht die Eigenschaften des Geldes.[8] Einige Arbeiten zur Geldtheorie befassen sich auch mit der Geldgeschichte.[18]

Natural-, Waren- oder Nutzgeld

[Bearbeiten | Quelltext bearbeiten]

Warengeld

[Bearbeiten | Quelltext bearbeiten]Mit der neolithischen Revolution ab ca. 10.000 v. Chr. wandelte sich die Lebensweise der Menschen von nomadischen Jägern und Sammlern zu sesshaften Bauern. Es entwickelte sich eine arbeitsteilige Produktionsweise. Einige Menschen spezialisierten sich als Viehzüchter, Fischer, Bergarbeiter, Bildhauer, Töpfer, Schumacher, Steinmetz oder Metallarbeiter. Durch die Arbeit in unterschiedlichen Produktionszweigen bzw. Berufen waren die Menschen auf den Austausch ihrer Dienste und Produkte angewiesen. Es entstand Tauschhandel.[19] Der Nachteil des Tauschhandels ohne Geld ist, dass es keinen allgemeinen Wertstandard gibt. In einer komplexeren Ökonomie mit vielen verschiedenen Waren gestaltet sich die Preisfindung schwierig. Beispiel: In einer Ökonomie, die nur drei Waren kennt, genügen drei Wechselkurse, damit alle Waren untereinander getauscht werden können. Eine Ökonomie mit vier Waren benötigt bereits sechs Wechselkurse. Eine Ökonomie, die 10 verschiedene Waren kennt, benötigt 45 Wechselkurse. Eine Ökonomie mit 100 verschiedene Waren benötigt bereits 4.950 Wechselkurse.[20] Ein Problem ist es auch, wenn zwar beide Handelspartner einen Überschuss an ihrer jeweiligen Ware haben, die konkrete Ware für den Handelspartner aber nicht von unmittelbarem Nutzen ist. Eine zunehmend komplexere Ökonomie erforderte also die Entwicklung eines ersten Primitivgeldes.[21] Für diese komplexeren Geschäfte wurde eine Ware als reines Tauschmittel eingesetzt. Dieses Warengeld (auch Natural- oder Nutzgeld genannt) war eine Frühform des Geldes.[22][23] Hierfür eigneten sich Waren, die leicht eintauschbar waren, weil viele Menschen sie brauchen konnten, die also problemlos gegen etwas anderes wieder eingetauscht werden konnten. Als Warengeld eigneten sich besonders Waren, die gut gelagert und leicht transportiert werden konnten sowie haltbar waren.[24] Wahrscheinlich noch älter waren nichtökonomische Gründe, die zur Entwicklung des Primitivgeldes führten, nämlich die Entwicklung der Tradition des Brautgeldes, des Blutgeldes, des Lösegeldes und des Tributs.[25]

Primitivgeld konnte aber auch als Recheneinheit benutzt werden, um Tauschhandel zu vereinfachen. Beispielsweise nutzen die Azteken Kakaobohnen als Primitivgeld. Es gab aber nicht genug Kakaobohnen, um alle möglichen Geschäfte damit abzuwickeln. Deshalb wurde ein Handel beispielsweise so abgewickelt, dass ein Bündel Feuerholz im Wert von 6 Kakaobohnen gegen Chilischoten im Wert von 5 Kakaobohnen getauscht wurden und zum Ausgleich zusätzlich eine Kakaobohne dazu gegeben wurde.[26]

Das Warengeld schlechthin war in allen Kulturen Vieh, also Kühe, Büffel, Schafe Ziegen, Kamele und Pferde. Bei Vieh als Geld war die Quantität wichtiger als die Qualität. Negley Farson berichtete 1940 davon, dass ein britischer Landwirtschaftsexperte Mitglieder eines kenianischen Stammes davon überzeugen wollte, ihr altes und krankes Vieh aufzugeben. Zur Erwiderung zeigten ihm die Stammesmitglieder zwei Pfundnoten und erklärten ihm, dass die eine Pfundnote neu sei, die andere aber alt, zerknittert und rissig. Trotzdem seien beide ein Pfund wert. Genauso sei es mit Vieh. In der langen Zeit, in der Vieh als Geld genutzt wurde, war es vermutlich immer so, dass der Wertmaßstab des Geldes je ein Stück Vieh war, unabhängig von der individuellen Qualität. Zusätzlich zu Vieh war oft auch diverses anderes Warengeld üblich.[27]

Ein weiteres weit verbreitetes Primitivgeld, das zum Teil auch jahrhundertelang genutzt wurde, war Muschelgeld, insbesondere Kaurischnecken. In China dienten Kaurischnecken als Warengeld. In Afrika, Asien und Ozeanien war teilweise bis ins 20. Jahrhundert hinein Muschel- und Schneckengeld verbreitet.[28] In Nordamerika nutzten die Indianer neben Pelzgeld auch Wampum (Muschelketten) als Zahlungsmittel, auch die ersten europäischen Siedler nutzten Wampum für Geschäfte mit den Indianern.[29]

In China, Nordafrika und im Mittelmeerraum war auch Salz als Warengeld üblich.[30] Im Japan des 8. Jahrhunderts wurde Reis als Warengeld benutzt.[31] In Amerika und Europa war Pelzgeld verbreitet. Die Bewohner Mikronesiens nutzten bis ins 20. Jahrhundert Steingeld.[32] Auf Fidschi wurden Walzähne als Primitivgeld verwendet. Als Fidschi 1874 britische Kolonie wurde, hatten die Engländer Schwierigkeiten, ihre Gold- und Silbermünzen als offizielles Zahlungsmittel zu etablieren. Für die Bewohner hatten Walzähne nicht nur Geldwert, sondern auch zeremoniellen Wert. Walzähne verkörperten Prestige und Macht für die Bewohner besser als Edelmetallmünzen.[33] Salz wurde verbreitet als Frühgeld genutzt, beispielsweise in Form von Amole in Äthiopien.

Der Name einiger Währungen und Finanzgeschäfte lässt auf ihre ursprüngliche Warenbindung rückschließen. Der sumerische Begriff für Zins, maš, kann etwa mit „Kalb“ oder „Ziegenjunges“ übersetzt werden. Zinsen und Zinseszinsen stehen historisch in Zusammenhang mit der Viehleihe und Viehzucht.[34][35] Das lateinische Wort für Geld, pecunia, leitet sich von pecus für Vieh ab.[2] Die Währungen Pfund, Schekel und Mark sind nach Gewichtsmaßen benannt.[36] Das Wort „Salär“ hat seinen Ursprung in der Bezahlung römischer Legionäre mit Salz.[37][38]

Von allen Hochkulturen kamen nur die Inka ohne Geld aus, zum einen, weil die Wirtschaft auf Subsistenzwirtschaft beschränkt war, zum anderen, weil das Staatswesen streng hierarchisch organisiert war. Steuern und Tribut wurden ausschließlich in Form von Frondiensten erbracht.[39]

Metalle

[Bearbeiten | Quelltext bearbeiten]

Ein Bindeglied zwischen Warengeld und Münzgeld waren Metalle, die als Geld genutzt wurden. Metalle haben den großen Vorteil, dass sie leicht transportierbar, teilbar, robust, aufgrund der aufwendigen Gewinnung relativ wertstabil, homogen, nützlich und in der richtigen Verarbeitung auch repräsentativ sind. Die lange Nutzung von Metallen als Geld zeigt sich in der Sprache, beispielsweise bezeichnen das französische Wort „argent“ und das walisische Wort „arian“ sowohl Silber als auch Geld.[40]

Bronzezeitliche Kulturen in Vorderasien nutzten Hacksilber als Geldform.[41] Hierbei wurden kleinere Gegenstände aus Silber gewogen und als Zahlungsmittel verwendet. Auch in Europa dienten Silber und Bronze als Hackgeld.[42][43] Im Aztekenland kam auch Goldstaub als Zahlungsmittel zum Einsatz.[44]

Metalle wurden in abgewogenen Klumpen als Geld verwendet, aber auch zu Waffen oder Werkzeugen verarbeitetes Metall, z. B. Schwerter, Speere, Äxte, Messer, Hacken und Spaten aus Kupfer, Bronze und später aus Eisen. Beispielsweise mokierte sich Julius Cäsar darüber, dass die Briten noch Eisenschwerter als Währung benutzten, während die zivilisierten Teile Europas längst Münzen verwendeten. Zu Schmuck verarbeitetes Metall war als Geld üblich. In China wurden gegen Ende der Steinzeit Kaurischneckennachbildungen aus Bronze oder Kupfer hergestellt, die als Geld fungierten. Besonders praktisch waren Ringe, Armringe, Ketten etc., da diese am Körper getragen werden konnten und so Macht und Einfluss verkörperten. Beispielsweise wurden Manillen viele Jahrhunderte lang von der Zeit der Phönizier bis Mitte des 20. Jahrhunderts in Westafrika als Geld benutzt.[45]

In Mesopotamien fungierte Silber als Wertmaßstab.[46]

Der Nachteil gegenüber Münzen war, dass Metalle mit Geldfunktion gewogen und ggf. geteilt werden mussten, während Münzen mit einem bestimmten Edelmetallgehalt geprägt werden und daher einen immer gleichen Nennwert haben.[47]

Etablierung von Schrift, Mathematik und Bankgeschäften

[Bearbeiten | Quelltext bearbeiten]

Eine wesentliche Geldfunktion ist die eines Wertmaßstabs und Recheneinheit. Warengeld in Form von Kaurischnecken oder Vieh wurde gezählt. Warengeld in Form von Weizen, Reis oder Edelmetallen wurde gewogen.[48] Damit notwendig verbunden war die Entwicklung von Mathematik. Die Archäologie zerstörte die romantische Vorstellung, dass die Schrift für Prosa erfunden wurde. Der Archäologe David Oates hielt fest, dass die Schrift in Mesopotamien zunächst als Methode für bessere Buchhaltung erfunden und für diesen Zweck dann immer weiter verbessert wurde. Die allerersten Schriftzeugnisse entstammen der Uruk-Zeit, ca. 3100 v. Chr. und enthalten Buchhaltungen über Viehbestand und landwirtschaftliches Equipment.[49] Agrargesellschaften in Mesopotamien nutzten zunächst Zählsteine mit unterschiedlichen Figuren zur Darstellung von verschiedenen Waren.[50] Später wurden die Zählsteine durch in Tontafeln geritzte Symbole (Piktogramme) ersetzt.[51] Hieraus entwickelte sich die Keilschriften. Die Schrift wurde in der sumerischen Buchhaltung um Zahlen ergänzt, dabei standen Striche für Einer und Kreise für Zehnereinheiten.[52]

Die ersten überlieferten Bankgeschäfte fanden in Babylon statt, ungefähr 1.000 Jahre bevor das erste Münzgeld erfunden wurde. Zunächst wurden in königlichen Palästen und insbesondere Tempeln Verwahrungsleistungen erbracht, indem die Bevölkerung dort Weizen, Vieh und sonstige landwirtschaftliche Erzeugnisse und Metalle hinterlegen konnte. Dies war sicherer, als die Erzeugnisse im eigenen Haus zu verwahren. Mit der Zeit wurde es möglich, die Abholzertifikate nicht nur persönlich einzulösen, sondern diese auf einen Dritten zu übertragen. Auf dieser Basis entstand ein Kreditwesen, in dem Getreide oder Vieh verliehen wurde, das später mit Zinsen zurückgezahlt werden musste. Mit der Zeit entstanden private „Bankhäuser“, die den Tempeln bei Bankgeschäften den Rang abliefen.[53] Der babylonische Codex Hammurabi regelte unter anderem Zinszahlungen in Form von Getreide und Silber.[54]

Die Bewohner des Alten Reiches in Ägypten (2750 bis 2150 v. Chr.) maßen den Wert von Waren mit der Recheneinheit shat.[55] Dieser fungierte in Ägypten als Medium im Handel und wurde von Schreibern zur Dokumentation von Geschäften genutzt.[56][57] Getreide war das weit verbreitete Warengeld. Wie die Babylonier nutzten auch die Ägypter Lagerhäuser zur Aufbewahrung und für Kreditgeschäfte. Unter den Ptolmäern wurde in kleinen Mengen Münzgeld geprägt. Mit diesem wurde der Fernhandel abgewickelt. Lokale Geschäfte wurden weiterhin mit Getreide getätigt. Durch die Integration der beiden Geldformen, die in den Lagerhäusern/Banken gewechselt werden konnten, wurde es möglich, überregionale und internationale Kreditgeschäfte zu tätigen. Die Lagerhäuser/Banken arbeiteten so effizient, dass es üblich wurde, seine Schulden über die Bank abwickeln zu lassen. Schuldentilgungen über eine Bank abzuwickeln hatte für die Menschen den Vorteil, dass die Zahlung offiziell wurde und im Streitfall leicht nachgewiesen werden konnte. Es entstand ein frühes Giro-System. Aus den über das Land verteilten einzelnen königlichen Kornspeichern wurde ein Netzwerk von Getreidebanken mit einer Zentralbank in der Hauptstadt Alexandria, in der die Buchhaltung der einzelnen Kornspeicher überwacht wurde. Für den Staat hatte das System den Vorteil, dass er mit dem Getreide den Dreh- und Angelpunkt der Landwirtschaft und des Bankwesens unter strikter Kontrolle hatte, was nicht zuletzt eine effiziente Besteuerung ermöglichte. Außerdem ermöglichte es eine Ausweitung des Handels und damit der wirtschaftlichen Prosperität Ägyptens, was die Steuereinnahmen erhöhte.[58]

Warengeld als Notwährung

[Bearbeiten | Quelltext bearbeiten]Höhere Geldformen wie Münzen und Banknoten haben sich im Laufe der Zeit gegenüber Warengeld allgemein durchgesetzt, weil sie als Tauschmittel praktischer sind. Gleichwohl kam es in der Geldgeschichte immer wieder vor, dass ein Geldsystem zeitweise oder völlig zusammenbrach und Warengeld wieder eine wichtige Rolle spielte.[59] In der langen chinesischen Geldgeschichte kam es immer wieder vor, dass Münz- oder Papiergeldsysteme zusammenbrachen und Kaurischnecken wieder zum allgemein akzeptierten Zahlungsmittel wurden.[60]

In Deutschland wurden nach dem Zweiten Weltkrieg auf den Schwarzmärkten Zigaretten anstelle der wertlos gewordenen Reichsmark als Zahlungsmittel verwendet.[2] In US-amerikanischen Gefängnissen kam diese Geldform ebenfalls zum Einsatz.[61]

In Rumänien wurde unter dem neostalinistischen Diktator Nicolae Ceaușescu Papiergeld und Aluminiummünzen ausgegeben. Die Währung hatte aber praktisch keinen Wert, weil der Staat so viele Produkte wie möglich ins Ausland exportieren ließ. Deshalb wurden Lebensmittel so rationiert, dass jedem Bürger weniger als 2.000 Kilokalorien zur Verfügung standen und Gebäude durften auf maximal 12,7 Grad Celsius hoch geheizt werden. Unter diesen Umständen wurden Zigaretten als werthaltige Notwährung benutzt.[62]

Entwicklung des Münzgeldes

[Bearbeiten | Quelltext bearbeiten]Erste Münzen

[Bearbeiten | Quelltext bearbeiten]

Die Entwicklung hin zum Münzgeld kann als längerer Prozess verstanden werden. Am Anfang stand die Herstellung von annähernd ähnlichen Metallgegenständen. Ein weiterer großer Schritt war die Herstellung von Silberbarren im antiken Kappadokien ca. 2250 v. Chr. Diese Silberbarren hatten ein garantiertes Gewicht und garantierten Silbergehalt. Die weitere Entwicklung ging dahin, statt schwerer klobiger Barren kleinere Objekte in verschiedenen Formen zu prägen. Es ist kein Zufall, dass die Münzprägung im 7. Jahrhundert begann. Denn für die Prägung größerer Mengen an Münzen mussten die Menschen erst lernen, wie das Silber aus silberhaltigen Bleivorkommen herausgelöst werden kann, denn reine Silbervorkommen gab es in Europa nur wenige.[63]

Die Nutzung von Klumpen aus Edelmetall zum Bezahlen hatte den Nachteil, dass sie gewogen und oft auch zerteilt werden mussten. Die Prägung von Münzen mit garantiertem standardisiertem Edelmetallgehalt und Gewicht ermöglichte es den Handel schneller abzuwickeln. Die Lyder führten erste Münzen in Kleinasien Mitte des 7. Jahrhunderts v. Chr. ein.[64][65] Diese bestanden aus einer natürlich vorkommenden Gold-Silber-Legierung namens Elektron. Mit der 4,7 Gramm Münze konnte beispielsweise ein Arbeiter für einige Tage Arbeit bezahlt werden oder einem Bauer ein kleiner Teil seiner Ernte abgekauft werden.[66]

Münzgeld verbreitete sich anscheinend unabhängig voneinander in Indien, China sowie in Regionen rund um das Ägäische Meer.[67] Während Münzen aus der Ägäis gestempelt wurden (beheizt und gehämmert mit Insignien), stellten die Bewohner des indischen Ganges-Tales sie aus gestanzten Metallplatten her. Chinesische Münzen wurden mit Löchern in der Mitte aus Bronze gegossen und zusammen aufgereiht. Die verschiedenen Formen und metallurgischen Prozesse implizieren eine getrennte Entwicklung innerhalb desselben Zeitraums. Der Handel Chinas mit Indien, Mesopotamien, Ägypten und dem Ägäis-Raum über die Seidenstraße hatte damals erst einen unterentwickelten Anfang genommen.[68]

Während geldlose Gesellschaften weitgehend auf Subsistenzwirtschaft und auf persönlichen Frondiensten beruhten, konnten Gesellschaften die Münzgeld entwickelten einen höheren Grad an Arbeitsteilung und auch größere Staatsgebilde und Armeen bilden. Es ist kein Zufall, dass Großreiche wie das Alexanders des Großen oder das Römische Reich erst nach Erfindung des Münzgeldes entstanden. Mit einem höheren Grad an Arbeitsteilung ging einher, dass viel mehr Menschen Geld benutzen und deshalb zumindest rudimentär Mathematik und Schrift beherrschen mussten. Der Mittelpunkt antiker griechischer Gesellschaften war nicht eine Burg, oder ein Palast, sondern die Agora (der Marktplatz).[69]

China

[Bearbeiten | Quelltext bearbeiten]

Ab welchem Zeitpunkt man in den verschiedenen Regionen von Münzen sprechen kann, hängt von der Definition des Begriffs ab. So stellt chinesisches Messergeld je nach Standpunkt entweder einen Vorläufer oder eine frühe Ausprägung des Münzgeldes dar.[28] In China wurden bis 1890 keine Edelmetallmünzen geprägt. Während in Europa im Mittelalter für größere Werte Goldmünzen geprägt wurden, wurde in China sehr früh Papiergeld ausgegeben. Es wurden lediglich einfache Münzen aus unedlen Metallen geprägt, die als Wechselgeld benutzt wurden. Die Münzen hatten in der Mitte ein Loch, so dass sie in Hundertermengen als Kette aufgefädelt und am Körper herumgetragen werden konnten.[70]

Antikes Griechenland

[Bearbeiten | Quelltext bearbeiten]Der Herrscher Pheidon soll im griechischen Argos im 8. Jahrhundert v. Chr. Standards für Gewichte und Maße eingeführt haben.[71] Die Verbreitung standardisierter Münzen begann ab etwa 650 v. Chr. in Städten Kleinasiens. Sie setzte sich in der ägäischen Inselwelt und spätestens um 500 v. Chr. in Süditalien fort. Im europäischen Teil des antiken Griechenland wurden frühe Münzen auf der Insel Ägina geprägt. Es handelte sich um Stater mit Schildkrötensymbol. Da ihr Wert zwei Drachmen entsprach, hieß die Münzsorte auch Didrachme.[72] Die Drachme war in der Antike eine Gewichts- und Münzeinheit, die in der Regel aus Silber bestand. Der Stadtstaat Athen gab sie ab etwa 546 v. Chr. unter Peisistratos aus. Eine attische Drachme besaß einen Wert von sechs Oboloi. Das Wort „Obolus“ bedeutet so viel wie „Spieß“ und geht vermutlich auf eine vormünzliche Geldform zurück.[73]

Münzen erleichterten den Handel wesentlich. Sie hatten den Vorteil, in etwa gleiche Größe, gleiches Gewicht und gleiches Aussehen zu besitzen. Anstatt sie zu wiegen, konnten Kaufleute sie abzählen. Im Zeitalter des Hellenismus ersetzte das Münzwesen ursprüngliche Handelsformen im Gebiet des ehemaligen Perserreichs und setzte sich bis Nordindien, aber auch in Italien und Karthago durch. Alexander der Große eröffnete in seinem Herrschaftsgebiet neue Prägestätten und schuf damit einen einheitlichen Münzstandard.[74] Nach seinem Tod waren in den hellenistischen Staaten verschiedene Währungen in Umlauf. In einigen Gebieten dominierte der attische Münzfuß, in anderen Regionen waren abweichende Münzsorten gebräuchlich. Die Ptolemäer führten in Ägypten ein eigenes Geldsystem ein.[75] Schließlich etablierten sich römische Münzen und verdrängten die Währungen der hellenistischen Welt. Grund hierfür war der Mangel an Silbermünzen in Griechenland einerseits und der Silberreichtum der Bergwerke der römischen Provinzen in Spanien andererseits.[76][77]

Römische Münzen

[Bearbeiten | Quelltext bearbeiten]

Die Römische Republik gab Münzen erstmals im 4. Jahrhundert v. Chr. aus.[79] Sie waren durch hellenistische Vorbilder inspiriert und wurden teilweise in griechischen Stätten geprägt. Eine Massenfertigung von Münzen begann in Rom um das Jahr 269 v. Chr. Zuvor hatte das republikanische Heer einen Sieg gegen Pyrrhos errungen und griechische Stadtstaaten in Unteritalien erobert. Die größte Münzstätte Roms lag zu dieser Zeit auf dem Kapitol nahe dem Tempel der Göttin Juno Moneta. Auf ihren Beinamen „moneta“ lässt sich das englische Wort „money“ zurückführen. Die Bezeichnung „Münze“ soll darin ebenfalls ihren Ursprung haben. Geprägt wurde die aus Silber bestehende Didrachme. Besitzer konnten sie gegen zehn aus Kupfer gefertigte Asse eintauschen.[80]

Die Kosten des Zweiten Punischen Krieges führten Ende des 3. Jahrhunderts v. Chr. zu einer Finanzkrise. Diese gipfelte in der Zahlungsunfähigkeit der Republik. Münzgeld diente im alten Rom zur Entlohnung der Armee sowie zur Abwicklung von Geschäften. Ein Handelsplatz war das Forum Romanum. Neben Bargeld wurden auch Buchgeld und weitere Finanzinstrumente eingesetzt.[81] Als Reaktion auf die kriegsbedingte Geldknappheit reduzierte die Republik den Anteil an Edelmetallen in ihren Münzen. Der Geldentwertung wirkte sie schließlich im Jahr 211 v. Chr. durch eine Währungsreform entgegen. Fortan bildete der aus Silber geprägte Denar den römischen Münzstandard.[82] Das Geldsystem umfasste neben dem Denar weitere Münzsorten und verbreitete sich über die Staatsgrenzen hinaus.[83]

Wie schon bei den Griechen führten die erfolgreichen Eroberungszüge zu einer starken Ausweitung der Münz-Geldmenge. Dabei spielte die Finanzierung der Armeen eine große Rolle, denn die Plünderung feindlicher Gebiete war zwar üblich und trug erheblich zur Finanzierung des römischen Staatswesens bei, eine zuverlässige Versorgung größerer Armeen war aber nur durch Handel möglich, der Geld erforderte. Sobald die römischen Münzen im Handel akzeptiert waren, fanden sie auch ihren Weg in Alltagsgeschäfte. Weiterhin sorgte die Pax Romana in den eroberten Gebieten für ein starkes Wachstum des Handels, was ebenfalls einen Impuls zur Ausweitung der Geldmenge setzte.[84]

Mit dem Ende der Expansion des Römischen Reiches endete die Phase bedarfsgerechten Geldmengenwachstums und es begann eine Phase inflationärer Ausweitung der Geldmenge durch Münzverschlechterungen. In dem Maße, wie der Edelmetallgehalt einer Münze sank, erhöhte sich auch das Interesse, „inoffizielle“ Münzen ohne kaiserliche Lizenz zu schlagen. Das war teilweise nötig, wenn der Geldbedarf einer Provinz im fernen Rom zu niedrig eingeschätzt worden war, wird aber in anderen Fällen die Inflation noch weiter angeheizt haben.[85] Beispielsweise ließ Nero 64 n. Chr. den Silbergehalt in den Münzen auf 90 % verringern und die Gold- und Silbermünzen etwas kleiner schlagen. Dadurch konnte mit der Menge Silber, mit der vormals 84 Denare geschlagen wurden, nun 96 Denare geschlagen werden, wodurch ein Profit von fast 15 % anfiel, solange die Bevölkerung nichts merkte. Später setzte dann die Inflation ein. Unter Mark Aurel verringerte sich der Silbergehalt des Denars auf 75 %, unter Commodus auf 67 % und unter Septimius Severus auf 50 %. Caracalla ließ eine neue Münze schlagen, den Doppeldenar, der weniger Silber enthielt als der alte Denar, aber nominell doppelt so viel wert sein sollte.[86] Im Jahr 235 n. Chr. überrannten germanische Stämme die Grenzen des Reiches und schnitten Rom von seinen spanischen Silberminen ab.[87] Unter Gallienus enthielt der Doppeldenar kaum noch Silber (5 %). Die Menge Silber, mit der vor Nero 1 Denar geschlagen worden war, genügte unter Gallienus zum Schlagen von 150 Denaren. Dementsprechend verringerte sich sein Wert. Die Weizenmenge, die man vor Nero mit einem halben Denar kaufen konnte, kostete unter Gallienus 100 Denare.[88] Die Reichskrise des 3. Jahrhunderts zog auch Wirtschaft und Gesellschaft in Mitleidenschaft und brachte eine galoppierende Inflation mit sich. Die große Münzreform von Kaiser Diokletian 294 n. Chr. vereinheitlichte das römische Münzwesen. Neben der Silbermünze Argenteus und der Goldmünze Aureus wurde als Münze für Alltagsgeschäfte der kupferne Follis eingeführt. Diese Münzen ersetzten alle regionalen Münzen. Damit sollte Münzverschlechterungen Einhalt geboten werden.[89] Zugleich verstärkte Diokletian die Christenverfolgungen im Römischen Reich, die als Nebeneffekt durch die Konfiszierung von Christenvermögen zur Entlastung der Staatskasse beitrugen.[90] Konstantin der Große führte im Jahr 309 als Goldmünze den Solidus ein, der als Währung den Untergang Westroms überlebte und insgesamt tausend Jahre lang in Umlauf blieb. Die Münze wurde nur in kaiserlichen Münzstätten geprägt und hatte einen hohen Goldgehalt. Das notwendige Gold zum Prägen der Münzen kam aus erfolgreichen Kriegen, neuen Steuern und nicht zuletzt aus der Konfiszierung des Vermögens der zahllosen heidnischen Tempel (mit der konstantinischen Wende wurde das Christentum Staatsreligion und alle anderen Religionen verboten). Der stabile Geldwert des Solidus sicherte vor allem die Steuereinnahmen und vereinfachte den überregionalen Handel. Alltagsgeschäfte wurden allerdings mit Kupfermünzen und Silbermünzen abgewickelt, bei denen sich weiterhin eine hohe Inflation zeigt. Der Wechselkurs der Kupfermünzen und Silbermünzen zum Solidus wurde daher stets tagesaktuell festgelegt.[91] Laut dem römischen Historiker Ammianus Marcellinus war der Niedergang des Römischen Reiches geprägt von überbordender Bürokratie und Steuern. Kaiser Valentinian III. bemerkte, dass die Steuern für Bauern und Händler nicht weiter erhöht werden konnten, ohne dass die Wirtschaft Schaden nahm, erhöhte sie dann aber doch weiter. Letztlich waren die Steuern so hoch, dass die Menschen wieder dazu übergingen möglichst viel selbst herzustellen, um möglichst wenig auf dem Markt kaufen zu müssen. Arbeitsteilung und Handel gingen zurück und damit auch der Wohlstand.[92] Das Höchstpreisedikt Diokletians war ein Versuch, durch eine Preiskontrolle die Inflation einzudämmen, führte aber im Ergebnis eher zu einem noch schnelleren Niedergang der Wirtschaft und indirekt der größeren Städte. Weil es sich für Handwerker nicht mehr rentierte, Armeeausrüstung herzustellen, musste Diokletian Staatsbetriebe gründen, die Armeeausrüstung herstellten, die aber weit weniger produktiv waren. Zum Ende des Römischen Reiches hin funktionierte es nicht mehr wie in der früheren römischen Republik, sondern eher wie im pharaonischen Ägypten. Es gab keine funktionierende Währung mehr. Steuern wurden in Naturalien eingetrieben, nicht mehr in Geld. Darüber hinaus hielten sich der Staatsapparat und die Armee durch Beschlagnahmung von Lebensmitteln und Waren sowie Zwangsarbeit mehr schlecht als recht über Wasser.[93]

Islamische Währungen

[Bearbeiten | Quelltext bearbeiten]

Im Gegensatz zum mittelalterlichen Europa dominierten im islamischen Kalifat Goldmünzen.[94] Der Herrscher Abd al-Malik hatte dort im 7. Jahrhundert eine Münzreform durchgesetzt. Das islamische Währungssystem orientierte sich an den Münzen der eroberten Gebiete: Zu den Vorbildern zählten Byzanz und das Sassanidenreich.[95] Die Münzordnung umfasste den aus Gold geprägten Dinar und den aus Silber bestehenden Dirham.[96] Ab dem 10. Jahrhundert kam es im Nahen und Mittleren Osten zu einer Silberknappheit. Daraufhin wurde der Dinar zum vorrangigen Zahlungsmittel im Kalifat.[94] Möglich wurde die Herstellung der Goldmünzen in den muslimischen Ländern durch einen regen Handel mit westafrikanischen Kulturen. Das Gold wurde in Afrika im Bereich Senegal (Fluss) und Niger (Fluss) geschürft und gegen Textilien, Glas und Salz eingetauscht. Das Gold wurde anschließend aus Westafrika durch die Sahara auf den Karawanenwegen Richtung Norden und Osten transportiert.[97]

Auch mit Ländern in Europa betrieb die islamische Welt im Mittelalter einen intensiven Handel. Unter dem Zustrom von europäischem Silber nahm Damaskus unter Sultan Saladin im 12. Jahrhundert wieder die Prägung des silbernen Dirham auf. Die Südeuropäer stellten unterdessen ab dem 13. Jahrhundert vermehrt Goldmünzen her.[97] Nach Zerschlagung des Kalifats Mitte des 13. Jahrhunderts durch die Mongolen war der Dinar weiterhin im Sultanat der ägyptischen Mamluken im Einsatz. Diese nutzen ihn als Rechenwährung und zur Entlohnung des Heeres.[96] Die Osmanen gaben schließlich eigene Münzsorten aus. Die offizielle Währungseinheit im Osmanischen Reich war ab dem 14. Jahrhundert der aus Silber geprägte Akçe.[98][99]

Europäisches Mittelalter

[Bearbeiten | Quelltext bearbeiten]

Der Niedergang des Römischen Reiches führte auch zu einem Niedergang von Handel und Geldversorgung. Subsistenzwirtschaft dominierte, Frondienste und Naturalabgaben ersetzten Steuern. Geld spielte im Alltag praktisch keine Rolle. Eine Ausnahme bildete nur das Byzantinische Reich.[100]

Die Menschen im frühen Mittelalter übernahmen zwar römische Münzen, begannen jedoch erst schrittweise, sie zu kopieren und weiterzuentwickeln.[101] Dies führte zu einer vorübergehenden Abnahme der Münzprägungen in Europa, die an ihr altes Niveau erst im 13. Jahrhundert wieder anknüpften.[81] Zentren der Münzprägung waren Rhein, Maas und Mosel, insbesondere die für den Handel sehr günstig an der Mündung des Rheins gelegene Stadt Dorestad.[102] Bis 750 wurden Münzen von privatunternehmerischen Münzmeistern geprägt und verkauft. 750 n. Chr. beseitigte Pippin der Jüngere in dem Teile Europas umfassenden Frankenreich die privaten Münzrechte zugunsten der Krone. Die Münzprägung wurde in den königlichen Pfalzen zentralisierte und konnte so auch besser überwacht werden.[103] Der fränkische König Karl der Große etablierte in seinem Reich im 8. Jahrhundert eine Münzordnung nach römischem Vorbild. Sie basierte auf einem Silberstandard.[104] Im karolingischen Münzsystem wurden 240 Denare, auch Pfennige genannt, aus einem Pfund Silber geprägt. Zwölf Pfennige entsprachen dem Wert von einem Schilling. Das System aus Pfund, Schilling und Pfennig (englisch: Penny) hatte in Europa lange Zeit Bestand, in Großbritannien sogar bis 1971.[101] Die mit Silber aus dem Rammelsberg geprägten Otto-Adelheid-Pfennige wurden hauptsächlich für den Fernhandel genutzt und erfüllten auch in Osteuropa und Skandinavien Geldfunktionen. Während es zeitweise gelang, die Münzprägung in den königlichen Pfalzen zu zentralisieren, wurden nach und nach auch Herzögen, Bischöfen, Äbten, Grafen und Reichsstädten Münzrechte verliehen, wodurch die Münzprägung im Deutschen Reich zersplitterte. Die Münzherren setzten mit dem Münzfuß fest, wie viele Münzen aus einer Gewichtseinheit Edelmetall geprägt wurden. Je höher der Münzfuß war, desto höher war der Gewinn des Münzherren. Wertbeständige Denare wie die Kölner Pfennige behielten überregionale Bedeutung, viele andere Pfennige wurden jedoch mit weniger Silber geprägt und daher international nicht mehr akzeptiert, sie konnten nur lokal als Geld benutzt werden.[105] Nach 1040 ging die Silberförderung im Harz und damit auch die Münzprägung zurück. Denare wurden fast ausschließlich im Fernhandel benutzt, der regionale Handel und Geschäfte des täglichen Lebens wurden münzlos im Tauschhandel abgewickelt. Erst Ende des 11. Jahrhunderts wurden mit neuen Bergwerken Silbervorkommen in Mitteleuropa erschlossen und in größerem Umfang Münzen geprägt. Zu nennen ist hier vor allem der Silberbergbau ab 1168 in Freiberg, die Friesacher Gruben, Iglau, Iglesias (Sardinien) und Kuttenberg.[106] Erst von da an setzte eine tiefergehende Monetarisierung der Wirtschaft ein, der geldlose Tauschhandel ging zurück. Dies war der Beginn der europäischen Geldgeschichte im engeren Sinne.[107] Die Verteilung des Edelmetalls und damit auch die monetäre Versorgung wurde stark durch den Handel bestimmt. Im Hochmittelalter floss viel Edelmetall in Regionen des europäischen Südens – wo die wertvollsten Waren herkamen – und weniger in den Norden. Entsprechend war die monetäre Durchdringung (Bargeldversorgung) im Süden zunächst stärker als im Norden Europas. Gleichwohl waren erstmals breite Bevölkerungsschichten am Geldverkehr beteiligt.[108]

Im Hoch- und Spätmittelalter waren im Heiligen Römischen Reich neben dem Pfennig weitere Silbermünzen und Goldmünzen wie der Florentiner in Umlauf.[94] Preise wurden in den jeweiligen, durch Silbermengen definierten Währungseinheiten angegeben. Im täglichen Zahlungsverkehr fanden sowohl Kurantmünzen als auch Scheidemünzen Verwendung. Kurantmünzen werden vollständig vom Materialwert gedeckt, Scheidemünzen nur anteilig.[109] Umlaufende Goldmünzen hatten im Mittelalter und in der frühen Neuzeit einen Kurs zum Silberkurantgeld, der auf den Kurszetteln der Handelsplätze ablesbar war. Goldmünzen kam im Binnenland die Funktion als „Sondergeld“ beim Kauf „höchstwertiger“ Güter zu. Sie dienten zudem als Handelsmünzen zur Bezahlung von Geschäftspartnern aus dem Ausland.[110]

Von 1350 bis Ende des 15. Jahrhunderts kam es zu Geldknappheit infolge rückläufiger Silberproduktion. Die Münzproduktion ging Ende des 14. Jahrhunderts zurück und das Münzangebot verknappte sich. Da auch der Geldverleih (Kreditgewährung) von Edelmetallvorräten abhängig war kam es zu Liquiditätskrisen.[111] Die Geldknappheit ging mit rückläufigem Handel und wirtschaftlicher Depression einher. Zu dieser Zeit hatte Westeuropa eine negative Handelsbilanz nicht nur mit der Levante, sondern auch mit Ost- und Nordeuropa, was zu einer weiteren Verringerung der Geldmenge führte. Venedig hatte den leichteren Zugang zur ungarischen Goldproduktion und der Silberproduktion in Mitteleuropa und dem Balkan. Dadurch konnte Venedig den Gewürzhandel mit der Levante auf Kosten von Genua, Florenz, Marseille und Barcelona an sich reißen. Genua blieb der Handel mit weniger wertvollen Waren wie Alaun, Damast und Baumwolle. Durch die Eroberung weiter Gebiete des Balkans durch das Osmanische Reich ging auch die Geldversorgung Venedigs und der außereuropäische Fernhandel insgesamt zurück.[112] Mit dem Rückgang der Silber- und Goldproduktion ging eine Verteuerung der Edelmetalle einher. Europäische Münzen wurden zunehmend mit einem geringeren Edelmetallgehalt geprägt. Zudem kam es zu fiskalisch motivierten Münzverschlechterungen, um die Kosten des Hundertjährigen Krieges zu finanzieren. 1420 hatte die französische Groschenmünze nur noch einen Silbergehalt von 20 %, der Münzgewinn machte 80 % der königlichen Einnahmen aus. Dies behinderte die Wirtschaft zusätzlich.[113]

„Aufgrund dieser Münzverschlechterungen wird gute Ware oder natürlicher Reichtum nicht länger in das Königreich gebracht, indem man die Münze so verändert, denn die Kaufleute gehen lieber an die Orte, wo sie eine gute und feste Münze erhalten. Außerdem stören und verhindern diese Münzverschlechterungen den Binnenhandel in dem Königreich, da dadurch Geldrenten, jährliche Zahlungen, Pachten, Zinsen und ähnliches nicht gut und gerecht festgesetzt oder abgeschätzt werden können. Auch kann Geld nicht sicher verliehen oder als Kredit vergeben werden.“

Gut war die Situation für Bauern, die mit immer weniger Silber ihre Pacht zahlen konnten, was zu einer Verarmung der Ritter und des Adels führte. 1422 drängte die Ständeversammlung auf die Einführung einer direkten Steuer (Taille (Steuer)) zu Kriegsfinanzierung, damit monetäre Stabilität wieder hergestellt werden konnte.[114]

Herzog Philipp der Kühne von Burgund war ein Anhänger des Nikolaus von Oresme. Er sorgte dafür, dass burgundische Münzen 5 % mehr Edelmetallgehalt hatten als die Münzen der Nachbarn. Das führte gemäß dem 200 Jahre später formulierten Grahamschen Gesetz dazu, dass die weniger wertvollen flandrischen Münzen die burgundischen im Geldumlauf verdrängten, da die Menschen die wertvolleren Münzen horteten. In der Folge führte er mit der Herzogin Jeanne von Brabant einen fünfjährigen Währungskrieg, indem er die burgundischen Münzen mit niedrigerem Edelmetallgehalt prägen ließ und so Flandern mit burgundischem Geld überschwemmte. 1389 gelang es, eine Währungsvereinbarung mit Brabant zu schließen. Daraufhin wurde der Silbergehalt der burgundischen Münzen um 30 % und der Goldgehalt um 40 % erhöht. Diese deflationäre Politik steigerte den Reichtum der Adligen und des Klerus, während Pächter, Lohnarbeiter und Steuerzahler verarmten. Es kam zu Aufständen, bis der Thronnachfolger Herzog Philipp der Gute die Edelmetallgehalte mehrfach herabsetze. Die Geschichte wiederholte sich 1477 mit einer Politik der Münzaufwertung, die zu Aufständen führte. Daraufhin wurde der Edelmetallgehalt der Münzen verschlechtert und mit den Gewinnen aus der Geldprägung deutsche und Schweizer Söldner gekauft, welche die Aufstände niederschlugen. 1489 kehrte Burgund zu einer Politik des stabilen Geldes zurück.[115]

Die Edelmetallknappheit führte dazu, dass Landesherren ohne eigene Silber- oder Goldbergwerke teilweise zu einer Art Devisenbewirtschaftung (Bullionismus) übergingen. Dies schränkte den Handel stark ein. Beispielsweise erlebte die Lyoner Messe einen beispiellosen Aufschwung, als ihr 1463 das Privileg freien Kapitalverkehrs und freier Wechselkurse eingeräumt wurde. Zudem wurde die Messe von plötzlichen Änderungen der Münzpolitik unabhängig und konnte sich so als Zentrum des internationalen Kapitalverkehrs etablieren.[116]

Europa in der Neuzeit

[Bearbeiten | Quelltext bearbeiten]

Das 16. und 17. Jahrhundert war von der Preisrevolution geprägt, einem europaweiten Verfall der Kaufkraft. Wesentlicher Auslöser war der Zustrom von Gold und Silber aus den neuen spanischen Kolonien in Amerika, wodurch sich die Geldmenge der damaligen Gold- und Silberumlaufwährungen stark vermehrte. Da sich Güter wie Weizen und Rinder nicht im selben Umfang vermehrten, sank die Kaufkraft der Gold- und Silbermünzen. Bereits 1556 bemerkte Martin de Azpilcueta, dass der große Zufluss von Gold und Silber aus den spanischen Kolonien dazu führte, dass Waren und Arbeitskraft viel teurer wurden als in früheren Zeiten, als das Geld knapper war. Jean Bodin entwickelte aus dieser Überlegung später eine Frühform der Quantitätstheorie des Geldes.[117] Gemäß neuerer Forschung spielten weiterhin auch neue Techniken effizienterer Metallgewinnung, Münzverschlechterungen und eine starke Nachfrage durch das Bevölkerungswachstum nach der Endemisierung der Pestpandemie eine Rolle.[118]

Während politisch betrachtet das „spanische Zeitalter“ anbrach, weil das spanische Königshaus Unmengen an Gold in Diplomatie und Kriege investieren konnte, verarmte Spaniens Wirtschaft und Bevölkerung in dieser Zeit sehr stark. Wenig hilfreich war es bereits gewesen, dass die spanische Krone 1492 (dem Jahr der Entdeckung Amerikas) alle Juden und Moslems vertrieben hatte. An deren Stelle füllten italienische Händler, deutsche Banker und niederländische Manufakturen die entstandene Lücke. Verschärft wurde die Situation durch den volkswirtschaftlichen Effekt der „holländischen Krankheit“: Der Zustrom von Gold und Silber führte in Spanien zu einer starken Inflation. Damals dominierte das Währungsregime der Goldumlaufwährung, der Geldwert entsprach also mehr oder weniger dem Materialwert der Münze und hing folglich vom Goldpreis ab. Da das Gold zunächst in Spanien in Umlauf kam, war dort die Inflation am höchsten (allein zwischen 1500 und 1600 wird die Inflation auf 400 % geschätzt). Dadurch waren die spanischen Waren teurer als andere europäische Waren, was den Export lähmte, während ein großer Anreiz zum Import von Waren nach Spanien bestand. Dies schwächte das spanische Gewerbe und die Landwirtschaft über zwei Jahrhunderte lang.[119][120][121]

“Spain is the living Instance of this Truth, the Mines of Peru and Mexico made the People think themselves above Industry, an Inundation of Gold and Silver swept away all useful Arts, and a total Neglect of Labour and Commerce has made them as it were the Receivers only for the rest of the World.”

„Spanien ist der lebende Beweis für diese Wahrheit, die Minen von Peru und Mexiko ließen die Menschen glauben, dass sie keine Industrie brauchen, eine Flut von Gold und Silber schwemmte alle nützlichen Kunstfertigkeiten hinweg, eine totale Vernachlässigung von Arbeit und Handel machte es für die ganze Welt zu Empfängern.“

Da das amerikanische Gold und Silber nicht lange in Spanien blieb, sondern an die europäischen Handels- und Geschäftspartner weiterfloss, erlebte ganz Europa eine Phase starker Inflation. So stiegen die Preise in England zwischen 1500 und 1700 um 300 % während die Löhne in dieser Zeit nur um 200 % stiegen.[122]

Auch kam es zu Münzverschlechterungen infolge von Zahlungsschwierigkeiten von Regierungen. Herrscher senkten in Zeiten erhöhten Finanzbedarfs bewusst den Gold- und Silberanteil in ihren Münzen.[123] Für den deutschsprachigen Raum sind die Periode der Schinderlinge und die Kipper- und Wipperzeit von Bedeutung – letztere war die größte Inflation des Heiligen Römischen Reiches. Sie begann mit Ausbruch des Dreißigjährigen Krieges im Jahr 1618 und hielt bis 1623 an. Der alte Reichstaler wurde eingeschmolzen und als Kippertaler und Landmünze ausgebracht. Silbergehalt und Kaufkraft der geprägten Scheidemünzen nahmen damals stark ab. Um die Inflation einzudämmen, kehrte die Obrigkeit 1623–1624 zur alten Münzordnung zurück; die Kippermünzen wurden für ungültig erklärt und eingezogen.[124] Die Wertschwankungen im 17. Jahrhundert führten zur Gründung von Girobanken in Handelsstädten wie Hamburg, Nürnberg und Venedig, die einen bargeldlosen Zahlungsverkehr ermöglichten.[125] Etwa zeitgleich verbreiteten sich in Europa die ersten Banknoten.[126]

Bis ins 19. Jahrhundert kursierten auf deutschem Boden verschiedenste Münzsorten. Beispiele sind Taler, Groschen und Heller.[127] In den 25 Staaten, die sich 1871 zum Deutschen Reich zusammenschlossen, waren 119 verschiedene Kurantmünzen in Umlauf. Dazu kamen Scheidemünzen und Papiergeld. Bemühungen zur Vereinheitlichung des Münzwesens gipfelten im Jahr 1876 in der Etablierung der Mark als einheitlicher Währung. Spätere Nachfolger waren die Reichsmark, die Deutsche Mark und der Euro. All diese Währungen umfassten sowohl Münzen als auch Banknoten.[128]

Entwicklung des Papiergeldes

[Bearbeiten | Quelltext bearbeiten]Einführung in China

[Bearbeiten | Quelltext bearbeiten]

Der Einführung des Papiergeldes mussten notwendigerweise technische Erfindungen vorausgehen. In Ägypten wurde zwar schon früh Papyrus erfunden, dieses wäre zur Nutzung als Papiergeld aber nicht robust genug gewesen und hätte sich bei täglicher Beanspruchung schnell aufgelöst. Der Beamte der Behörde für Fertigung von Instrumenten und Waffen am chinesischen Kaiserhof Cai Lun gilt offiziell als Erfinder des Papiers, allerdings gibt es Hinweise dass Papiernutzung in China schon sehr viel früher erfolgte. Spätestens seit der Tang-Dynastie war einfacher Blockdruck üblich geworden. Damit war der technische Weg zum Papiergeld frei geworden.[129]

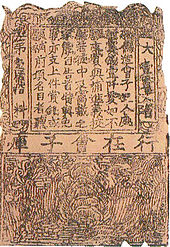

Staatlich anerkanntes Papiergeld wurde während der Song-Dynastie in der chinesischen Provinz Sichuan erstmals im 10./11. Jahrhundert ausgegeben.[130] In dieser Zeit wurden Münzen in der Provinz nicht wie in anderen Regionen des Reiches aus Kupfer, sondern aus Eisen hergestellt. Hierdurch wollte die Regierung verhindern, dass aus der damaligen Grenzregion wertvolle Kupfermünzen ins Ausland abfließen. Aufgrund ihres relativ geringen Materialwertes und ihres hohen Gewichts, ist davon auszugehen, dass die Kaufkraft der Eisenmünzen über ihren Herstellungskosten lag. Es handelte sich demnach um eine Art Fiatgeld, dessen Nennwert nicht dem Materialwert entsprach. Als im Jahr 993 Rebellen die Provinzhauptstadt Chengdu belagerten, kam es in der Stadt zu einer Münzknappheit. In der Folge gaben ansässige Händler Papiergeld aus. Nach Niederschlagung der Rebellion im Jahr 1005 wurde der Druck von Papiergeld in der Stadt reguliert. Der Präfekt begrenzte die Anzahl der zur Ausgabe berechtigten Händler und nahm gleichzeitig die Münzprägung wieder auf. Papiergeld diente fortan als Ergänzung zu Münzgeld und breitete sich in Nachbarregionen aus. Nach einer Finanzkrise im Jahr 1016 wurde die Ausgabe von Banknoten in China verstaatlicht.[131]

Den ersten Höhepunkt erreichte die Verbreitung des Papiergeldes in der Yuan-Dynastie. Kaiser Kublai Khan machte das staatliche Papiergeld zum einzigen erlaubten Zahlungsmittel. Eine Verweigerung als Zahlungsmittel stand unter drakonischer Strafe. Gleichzeitig wurde Gold und Silber der Bürger eingezogen und in Papiergeld (zwangs-)umgetauscht. Selbst ausländische Händler wurden gezwungen ihr Gold und Silber in Papiergeld umzutauschen. Den Einschätzungen des Fernreisenden Marco Polo zufolge war die Autorität des Staates wichtig für die Anerkennung des Papiergeldes als Währung. Der Fernreisende Ibn Battūta berichtete, dass einige Menschen dem Papiergeld nicht trauten und Goldmünzen zu Barren einschmolzen, die sie zwischen den Dachsparren versteckten.[132]

Anfänge in Europa

[Bearbeiten | Quelltext bearbeiten]

Offizielles Papiergeld wurde in Europa erst viel später genutzt als in China. Allerdings gab es bereits auf Papier ausgestellte Wertpapiere wie Wechsel die zum Teil ähnlich wie Papiergeld genutzt wurden (siehe Buchgeld) und seit dem 16./17. Jahrhundert auch an den neu gegründeten Börsen gehandelt wurden.[133]

Die Erfindung des Buchdrucks durch Johannes Gutenberg brachte die Einführung von Papiergeld näher. 1574 wurde in der Stadt Leyden während der Belagerung durch die Spanier alles Metall eingezogen um Waffen herzustellen. Als Ersatz wurde Papiergeld ausgegeben, das kurzzeitig als Alternative zu Münzen genutzt wurde.[134]

In Schweden kam es unter der Regentschaft von Königin Christina zu einer Silberknappheit. 1644 wurden deshalb Kupferplatten im Nennwert von 10 Talern eingeführt, die allerdings ca. 20 Kilogramm wogen und die schwersten jemals geprägten Münzen darstellen. Die Palmstruch-Bank (auch Stockholms Banco genannt) emittierte im Jahr 1661 Papiergeld, den Wert der ausgegebenen Credityf-Zedel sollten vermeintlich Edelmetallreserven der Bank decken.[135]

In Frankreich gab der professionelle Glücksspieler John Law im 18. Jahrhundert Papiergeld im großen Stil aus. Er war von König Ludwig XV. zum obersten Finanzkontrolleur ernannt worden. Law gründete die Banque Générale, die später in die Banque Royale umfirmierte und offizielle Staatsbank wurde. Die Bank emittierte mit Lizenz des französischen Königs Papiergeld mit dem Versprechen, dass dieses Papiergeld jederzeit in Gold umgetauscht werden könne. Weiterhin gründete Law auch die Mississippi-Kompanie, die als Schneeballsystem geführt wurde. Um die Illusion großer Profitabilität aufrechtzuerhalten, wurden beispielsweise Arbeitslose dafür angeheuert in Bergarbeiterkleidung durch Paris zu laufen und sich als Minenarbeiter aus Louisiana auszugeben. Die Mississippi-Blase endete 1720 mit dem Niedergang der Mississippi-Kompanie. Zeitgleich wurde offenbar, dass die Banque Royale nicht mehr in der Lage war, die ausgegebenen Scheine in Gold umzutauschen. Laws Banknoten wurden wertlos und er musste 1720 aus Frankreich fliehen.[136]

Anfänge in Nordamerika

[Bearbeiten | Quelltext bearbeiten]

Benjamin Franklin, einer der Gründerväter der Vereinigten Staaten war gelernter Drucker. 1729 schrieb er ein Traktat über Papiergeld mit dem Titel „A Enquiry into the Nature and Necessity of a Paper Currency.“ Für Pennsylvania druckte er auch tatsächlich Papiergeld. 1751 verbot das Englische Parlament die Produktion von Papiergeld in Neuengland und später in allen Kolonien. 1776 wurde zur Finanzierung des Unabhängigkeitskrieges der Kontinental-Dollar eingeführt. Dieser half bei der Finanzierung des Krieges, war aber bald wertlos weil er nicht nach den Geldmengenbedürfnissen der Menschen und der Wirtschaft, sondern gemäß den finanziellen Bedürfnissen der Armee gedruckt wurde. Er wurde nach dem Krieg durch Münzgeld ersetzt. 1781 wurden Restbestände gegen einen Münzcent pro Kontinental-Dollar zurückgenommen. Danach war das Thema Papiergeld auch bei den Amerikanern erst einmal unten durch.[137]

Da es nie genug offizielle Münzen gab, wurden Papiergeldsurrogate von privaten Banken in Umlauf gebracht. Diese wurden doch oft nach einer Weile wertlos. 1863 wurde die Herausgabe von Papiergeld unter staatliche Kontrolle gestellt und das Free Banking damit beendet. Die Regierung missbrauchte dies jedoch sogleich, um mit der Herausgabe einer Unmenge an Papierdollar den Sezessionskrieg zu finanzieren. Dies passierte in noch viel größerem Umfang auch in den Südstaaten, deren 10-Dollar-Note (“Dixes”) hemmungslos inflationiert wurde. Da die Nordstaaten den Krieg gewannen und in der Folgezeit ein sehr starkes Wirtschaftswachstum erlebten, konnten nach und nach größere Goldreserven angelegt werden, sodass der Papierdollar sich erholen und ab ca. 1870 die Kaufkraft tatsächlich dem Nennwert entsprach. 1874 formierte sich sogar die United States Greenback Party, deren politische Forderung die Erhöhung der Papierdollarausgabe war. Tatsächlich hatte die strikte Goldbindung des Dollar deflationäre Effekte. Da der Wert des Goldes im Laufe der Zeit stieg, erhöhte sich auch des Dollar und damit die in Dollar lautende Schuldenlast von Krediten. Gleichzeitig sank der Wert landwirtschaftlicher Investitionsgüter und die Preise vieler Erzeugnisse, insbesondere aber von landwirtschaftlichen Erzeugnissen. Die Forderung der „Populisten“ ging daher dahin, dass neben Gold auch Silber zur Deckung der Papierwährung dienen sollte (Bimetallismus), was einer Deflation entgegengewirkt hätte. Diese Debatte wurde auch literarisch in Der Zauberer von Oz verarbeitet. Mark Hanna, der Chefberater des US-Präsidenten William McKinley, stand dabei für die Figur des Wizard of the Gold Unce oder kurz Wizard of Oz unfreiwillig Pate. Während im Roman der Bimetallismus siegt, unterlagen in der realen Politik die Bimetallismus-„Populisten“. Allerdings wurden zeitgleich große Goldvorkommen in Südafrika, Alaska und Colorado entdeckt und erschlossen, so dass Silber zu Währungszwecken nicht mehr benötigt wurde. Auf die deflationäre Tendenz folgte eine inflationäre Tendenz, zwischen 1897 und 1914 stiegen die Preise in den USA um 50 %, in Großbritannien um 26 %.[138]

Modernes Währungssystem

[Bearbeiten | Quelltext bearbeiten]Der Erfolg des Papiergeldes war nur möglich durch die Entwicklung weg vom Free Banking hin zu Zentralbanksystemen, deren Glaubwürdigkeit durch die Entwicklung des Wechselkurses bestätigt oder in Frage gestellt werden kann.[139]

Papiergeld in England

[Bearbeiten | Quelltext bearbeiten]

Der englische König Wilhelm III. und Königin Maria II. mussten sich aufgrund zerrütteter Staatsfinanzen Geld leihen. Zu diesem Zweck erhielten der schottische Kaufmann William Paterson und weitere Kreditgeber am 27. Juli 1694 das königliche Privileg, eine Notenbank in der Rechtsform einer Aktiengesellschaft zu gründen, die sich zu der Bank of England entwickelte. Das Stammkapital in Höhe von 1,2 Millionen Pfund wurde dem Staat als Darlehen gegen acht Prozent Zinsen gewährt. Im Gegenzug erhielt die Bank of England das Recht, in Höhe des Darlehens Banknoten auszugeben und Bankgeschäfte zu betreiben. Es war ihr jedoch verboten, ohne Zustimmung des Parlaments Darlehen an die Regierung zu vergeben. Die Bank of England sammelte auch weiterhin Einlagen und stellte hierüber standardisierte Quittungen (im Nennwert von 10 bzw. 20 Pfund) aus, die bald wie Papiergeld zur Zahlung für größere Geschäftsaktivitäten genutzt wurden.[140] Während den napoleonischen Kriegen um 1800 n. Chr. kam es zu einer Münzknappheit, so dass die Bank of England dazu überging 1 und 2 Pfund Noten herauszugeben um die Geldmenge zu stabilisieren. 1844 erhielt die Bank of England das Banknotenmonopol, d. h. allen anderen Banken wurde es verboten Banknoten herauszugeben. Sie musste im Gegenzug dafür garantieren, dass alle Banknoten jederzeit in Gold eingetauscht werden konnten und steht seitdem als private (nichtstaatliche) Bank unter strenger staatlicher Aufsicht.[141]

Übernahme des englischen Vorbilds

[Bearbeiten | Quelltext bearbeiten]Das Vorbild war so erfolgreich, dass es im 19. Jahrhundert weltweit als ein System nationaler Notenbanken (auch Zentralbanken genannt) nachgemacht wurde. Die Banque de France erhielt das Banknotenmonopol im Jahr 1800. In Deutschland ging die Reichsbank 1875 aus der Preußischen Bank hervor; ihre Banknoten wurden ab 1909 zum gesetzlichen Zahlungsmittel. Sie war gesetzlich verpflichtet, die von ihr ausgegebenen Banknoten gegen Gold zu einem festen Kurs einzutauschen. Zudem musste sie das im Umlauf befindliche Geld zu einem Drittel mit Gold oder Reichskassenscheinen decken.[142][143] Die Vereinigten Staaten konsolidierten ihr zunächst dezentral organisiertes Währungssystem im Jahr 1913 im Federal Reserve System (kurz: FED).[144] In dieser Zeit stabilisierte der Goldstandard das Papiergeld. Die Selbstverpflichtung der Staaten, dass alle Banknoten jederzeit in eine bestimmte Menge Gold eingetauscht werden durften verhinderte es, dass Staaten zu viel Papiergeld drucken ließen.[145]

Abkehr vom Goldstandard

[Bearbeiten | Quelltext bearbeiten]

Mit dem Ersten Weltkrieg wurde in den kriegführenden Staaten die Noteneinlösungspflicht in Gold aufgehoben und viel zu viel Papiergeld gedruckt. Die Bank of England wurde zwar erst 1946 offiziell verstaatlicht, aber bereits im Ersten Weltkrieg nahmen die Staatseingriffe so stark zu, dass sie als faktisch verstaatlicht angesehen werden konnte.[146] Um die Kriegskosten ohne Steuererhöhungen und durch ausschließliche Nutzung von Kriegsanleihen finanzieren zu können, finanzierte beispielsweise auch die deutsche Reichsregierung die Kriegskosten zum Teil, indem sie zu viel Papiergeld druckte. Die Preisstabilität wurde zeitweise durch Preiskontrollen aufrechterhalten. Mit der Abschaffung der Preiskontrollen nach Ende des Krieges brach sich die „rückgestaute“ Inflation bahn (siehe Deutsche Inflation 1914 bis 1923).[147] Kommunen und Betriebe emittierten damals ihr eigenes Notgeld.[148] Hinzu kam mit dem Friedensvertrag von Versailles Reparationszahlungen in Höhe von 132 Milliarden Goldmark. Weil dem Deutsche Reich zugleich Restriktionen im Außenhandel auferlegt wurden, war es unmöglich die Summe aufzubringen, so dass das Reich 1922 offiziell zahlungsunfähig war. Auch wurde sehr viel Papiergeld gedruckt um Staatsausgaben wie den Ruhrkampf zu finanzieren. Die Hyperinflation im Deutschen Reich führte zu einem Rückgang der Geburtenraten, währen die Sterberaten anstiegen, insbesondere die Säuglingssterblichkeit stieg um 21 %. Die Hyperinflation endete 1924 mit der Währungsreform mit Einführung der Geldmengenbeschränkten Rentenmark. Die finanziellen und psychologischen Belastungen der Hyperinflation wirkten jedoch fort und trugen möglicherweise mit dazu bei, dass Adolf Hitler zehn Jahre später die Macht ergreifen konnte.[149]

Nach der Oktoberrevolution 1917 in Russland begann die neue kommunistische Regierung so viel Papiergeld zu drucken wie die Mensch haben wollten. 10.000 kommunistische Rubel hatte schon bald nur noch den Geldwert eines der ehemaligen zaristischen Rubel. Der ursprüngliche Plan war es das Papiergeld zu zerstören, um dann ein System der Rationierungen zu errichten, das ausschließlich auf Warenbezugsscheinen statt Geld basieren sollte. Es stellte sich jedoch bald heraus, dass Warenbezugsscheine Geld nicht vollumfänglich ersetzen konnten, deshalb wurde 1921 eine Währungsreform gemacht um die Geldfunktionen des Rubel wieder herzustellen.[150]

Nach dem Ersten Weltkrieg wurde der Goldstandard in den meisten Ländern insofern wiederhergestellt, als die Einlösungsverpflichtung der Notenbanken wieder eingeführt wurde. Bei der Ausgabe neuer Zahlungsmittel wurde die Menge der ausgegebenen, neuen Zahlungsmittel an die Regeln des Goldstandards gebunden. Die Reserven der Zentralbanken wurden mittels ausländischer Kredite gedeckt und mit der Bedingung verknüpft, dass die Zentralbanken unabhängige Institutionen zu werden hatten. In den Ländern, in denen eine mäßige Inflation herrschte, gelang die Stabilisierung der eigenen Währung ohne Währungsreform. Dazu gehörten Belgien, Frankreich und Italien.[151][152] Es konnte dabei jedoch nicht gleichzeitig zur Vorkriegsparität in Gold zurückgekehrt werden. Faktisch bedeutete dies auch hier einen Währungsschnitt, da die Staaten ihre Vorkriegsversprechen zur Einlösung in Gold nicht einhielten. Die Bank of England kehrte nach dem Ersten Weltkrieg zum Goldstandard zurück, ohne einen ausreichenden Währungsschnitt zu machen. Das Vereinigte Königreich hatte in dieser Zeit mit einer hohen Arbeitslosigkeit zu kämpfen, die viele Wissenschaftler auf die starke künstliche Aufwertung des Pfund Sterlings zurückführen, welche zu Kauf- und Investitionszurückhaltung führte.[153][154] Der damalige britische Finanzminister Winston Churchill bezeichnete dies im Nachhinein als den größten Fehler seines Lebens.[155] 1925 gab Großbritannien endgültig den Goldstandard auf.[156]

In der Weltwirtschaftskrise erwiesen sich unilaterale wirtschaftspolitische Maßnahmen zur Bekämpfung der Wirtschaftskrise, insbesondere der Schuldendeflation, unter dem Goldstandard als unmöglich. Die Initiativen zur antizyklischen expansiven Geldpolitik und expansiven Fiskalpolitik (Reflation) in Großbritannien (1930), den Vereinigten Staaten (1932), Belgien (1934) und Frankreich (1934–35) scheiterten daran, dass die Maßnahmen durch den Goldautomatismus eine defizitäre Leistungsbilanz verursachten und die damit verbundenen Goldabflüsse den Goldstandard gefährdeten.[157][158] Wirtschaftshistoriker sind sich einig, dass der Goldstandard ein Transmissionsmechanismus zur Verbreitung der Weltwirtschaftskrise war und zu Entstehung und Länge der Großen Depression maßgeblich beitrug.[159] Mit der Zeit wurde der Fehler der Geldpolitik offenbar. Nach und nach suspendierten alle Staaten den Goldstandard und gingen zu einer Reflationspolitik über. Nach fast einhelliger Ansicht besteht ein klarer zeitlicher und inhaltlicher Zusammenhang zwischen der weltweiten Abkehr vom Goldstandard und dem Beginn der wirtschaftlichen Erholung.[160] Die USA lösten sich 1933 mit Maßnahmen im Rahmen des New Deal teilweise vom Goldstandard, indem den US-Bürgern der private Goldbesitz verboten und der Wechselkurs willkürlich auf 35 Dollar je Feinunze Gold festgesetzt wurde.[161] Von 1934 bis 1960 betrug der Wert des US-Dollar 35 Dollar pro Unze Gold. In den 1960er Jahren kam es jedoch im Zuge des Vietnamkrieges zu einer hohen Staatsverschuldung der USA, was die Geldmenge unangemessen erhöhte und somit zu Inflation führte. Um die Inflation zu bekämpfen, wurde mit dem Nixon-Conally-Plan eine Preiskontrolle eingeführt um Preise, Löhne und Mieten einzufrieren. Der Importzoll wurde um 10 Prozentpunkte erhöht, um die Handelsbilanz wieder ins Gleichgewicht zu bringen. Es gelang jedoch nicht die Inflation einzudämmen und die Handelsbilanz auszugleichen. Der Dollar wertete gegenüber Gold und anderen Währungen deutlich ab. Deshalb hob 1971 Präsident Nixon jegliche Goldauszahlungspflicht der amerikanischen Notenbank auf (Nixon-Schock). Die Aufschrift auf den Dollar-Noten wurde geändert von „Auszahlung an den Besitzer auf Verlangen“ auf „Auf Gott vertrauen wir“.[162]

Weitere Entwicklungen

[Bearbeiten | Quelltext bearbeiten]In der Bundesrepublik wurde 1948 die Deutsche Mark ausgegeben. Ab 1957 übernahm die Bundesbank die Geldpolitik in Deutschland.[163]

Mit der Abkehr vom Goldstandard beruht der Geldwert einer Währung einzig und allein auf dem Vertrauen der Bevölkerung in die Stabilität der Währung. Diese zu bewahren ist einerseits Aufgabe der Zentralbank, die durch ihre Zentralbankpolitik steuernd eingreift und andererseits der jeweiligen Regierung im Rahmen ihrer Finanzpolitik und Wirtschaftspolitik. Nicht zuletzt durch die Entwicklung des Wechselkurses der Währung kann das Vertrauen entweder bestätigt oder in Frage gestellt werden.[164]

Mit dem Ende der Goldbindung von Währungen ist es für Regierungen leichter Banknoten in unverhältnismäßiger Menge zu drucken. In den 1980er Jahren kam es zu Hyperinflation in Südamerika und Afrika.[165] Weil das Geld so schnell abwertet hat dies hat typischerweise zur Folge, dass die Volkswirtschaft in das Tauschwirtschaftsstadium zurückfällt:[166]

- Gehälter und Renten haben bis zur Auszahlung nur noch einen Bruchteil des ursprünglichen Wertes.

- Geld wird unverzüglich in Lebensmittel und andere Waren eingetauscht. Es werden sogar Waren gekauft, die man selbst nicht braucht (z. B. einen CD-Player, obwohl es im Dorf keinen Stom gibt), weil diese nach einer Woche deutlich mehr Wert besitzen als die Landeswährung.

- Es werden nur Bargeldgeschäfte getätigt, weil Überweisungen und Schecks zu lange Dauern.

- Es wird kein Geld auf Bankkonten belassen.

- Es ist nicht mehr möglich Kredite in Landeswährung aufzunehmen.

- Wenn eine Hyperinflation länger andauert werden zunehmend ausländische Währungen für Geldgeschäfte genutzt (als Ersatz für die wertlose Landeswährung).

Eine Hyperinflation führt nicht zuletzt dazu, dass ds Wirtschaftswachstum gebremst wird und ebenso der Wohlstand der Bevölkerung. Zum einen, weil keine Kredite mehr zu bekommen sind und deshalb Investitionen zurückgestellt werden müssen. Zum anderen weil die Menschen weniger Zeit für Handel und Industrie haben, weil sie zunehmend viel Zeit investieren müssen, um die Folgen der Hyperinflation so gut es geht zu umgehen. Gleichwohl kann es bei einer Hyperinflation auch Gewinner geben, nämlich Schuldner die in Landeswährung verschuldet sind.[167] Zu den größten Verlierern zählen Arbeiter, Angestellte und Rentner. Unternehmer und Investoren verlieren zunächst auch Geldwert, soweit sie ihr Vermögen jedoch in Unternehmen und Immobilien investiert haben, habe sie aber die Chance von höheren Umsätzen und einem höheren Return on Investment zu profitieren. Weil arme Menschen typischerweise am stärksten mit Bargeld arbeiten leiden sie am stärksten unter Inflation. Wenn Staatsausgaben mit der Druckerpresse finanziert werden kommt dies einer Steuer mit regressivem Tarifverlauf gleich (zugespitzt kann man von einer „Armutssteuer“ sprechen).[168]

Seit der Einführung des Euro im Jahr 1999 zunächst als Buchgeld und 2002 als Bargeld liegt das Banknotenmonopol in der Eurozone bei der Europäischen Zentralbank. Genauso wie das Federal Reserve System bindet sie die Währung nicht an Gold, sondern stabilisiert den Geldwert durch andere geldpolitische Instrumente.[169]

Geldschöpfung durch Kredit & Buchgeld

[Bearbeiten | Quelltext bearbeiten]Unter Buchgeld (auch Giralgeld genannt) versteht man Geld, das durch Kreditgewährung entsteht und ggf. in einer Art von Buchhaltung verzeichnet ist. Der Kredit kann so aussehen, dass ein Bauer oder Handwerker dem Kreditnehmer Waren überlässt ohne hierfür Geld in Form von Warengeld, Münzen, Papiergeld o. ä. zu erhalten, sondern er notiert den Geldbetrag den der Kreditnehmer schuldet in einer Art von Buchhaltung. Wenn der Kredit von einem Gerldwechsler oder einem Finanzinstitut gewährt wird erhält der Kreditnehmer oft Münzen oder Papiergeld oder elektronisches Geld ausgezahlt bzw. gutgeschrieben. Die Kreditsumme plus Zinsen muss der Kreditnehmer jedoch irgendwann wieder tilgen. Weil der Kreditnehmer ohne über physisches Geld zu verfügen direkt befähigt wird Waren oder Dienstleistungen zu kaufen, erfüllt auch eine Kreditgewährung Geldfunktionen.[2] Forderungen mit einer Laufzeit von bis zu zwei Jahren gehören deshalb zu der von der Europäischen Zentralbank und vielen anderen Zentralbank für geldpolitische Zwecke beobachteten Geldmenge mit dazu.[170]

Anfänge

[Bearbeiten | Quelltext bearbeiten]

Ein historisches Instrument zum Zwecke der Buchführung ist das Kerbholz. Es handelt sich um ein Stück Holz oder vergleichbares Material in das Kerben eingearbeitet werden. Die Markierungen dokumentieren Forderungen und Verbindlichkeiten. Durch Teilung des Kerbholzes erhält sowohl der Gläubiger als auch der Schuldner ein Dokument.[171] Der Ursprung des Kerbholzes liegt, genauso wie der des Geldes selbst im Dunkeln. Mancher vermutet in dem in Afrika gefundenen Ishango-Knochen ein steinzeitliches Exemplar. Einige Theorien führen die Entstehung des Geldes auf Schulden zurück.[172] In Mesopotamien dienten Zählsteine und Tontafeln, sogenannte shubati, als Instrumente der Buchführung.[173] Im antiken Griechenland sowie im römischen Reich waren ebenfalls Formen des Buchgelds im Einsatz.[174] Gleiches gilt für das Chinesische Altertum.[175] In Südamerika dokumentierten die Inka Lagerbestände mit Hilfe verknoteter Schnüre namens Quipu.[176] Diese Form der Buchführung war weit über die Zeit der Conquista hinaus in Peru in Verwendung.[177]

Der Kulturanthropologe David Graeber sieht Buchgeld in Form von Krediten sogar als das eigentliche Frühgeld an. Seiner Ansicht nach begann der Handel im Neolithikum nicht mit Tauschhandel, sondern mit Kreditvergabe, nämlich der Hingabe von Waren für das Versprechen später etwas gleichwertiges zu bekommen.[178]

Geldwechsler und Finanzinstitute

[Bearbeiten | Quelltext bearbeiten]

Italienische Stadtstaaten wie Venedig, Pisa und Genua waren im Mittelalter ein Bindeglied im Handel zwischen Byzanz und der Levante auf der einen und Wirtschaftszentren an der Nord- und Ostsee auf der anderen Seite. Hierzu zählten Amsterdam, Hamburg und Danzig. Im Frühmittelalter war der Handel noch durch reisende Kaufleute geprägt die von Messe zu Messe zogen. Im 13. Jahrhundert wurde der Handel professioneller, damit begann die kommerzielle Revolution. Große Handelshäuser und Zusammenschlüsse wie die Bardi (Adelsgeschlecht), Medici, Spinola, Peruzzi (Handelsgesellschaft), Welser, Fugger, Hanse etc. gründeten Faktoreien in Produktionsgebieten und Absatzmärkten und koordinierten die Handelsaktivitäten von ihrem Kontor aus. Für den Warentraport wurden Fuhrleute und Schiffer beauftragt. Für diese Art des Handels war viel mehr Kapital notwendig, so dass oft Handelsgesellschaften mit vielen Teilhabern gegründet wurden. Weiterhin war eine zuverlässige Buchführung erforderlich, die es dem Handelshaus auch ermöglichte ihren Kredit bis zur Liquiditätsreserve auszuschöpfen.[179] Leonardo Fibonacci machte in Europa die im Ursprung aus Indien stammende Arabische Zahlschrift bekannt, mit der sich sehr viel einfacher Kopfrechnen lässt als mit dem sperrigen römischen Zahlensystem, das schon für einfache Additionen gewöhnlich einen Abakus erforderte. Für höhere Mathematik wie Brüche und Zahlenfolgen, etwa zur Zinsberechnung, war das römische Zahlensystem sogar völlig ungeeignet. Während die „heidnischen“ Zahlen im akademischen Raum längere Zeit umstritten blieben, setzten sie sich in der praktischen Mathematik der Kaufleute und Geldwechsler schnell durch.[180] Der Mathematiker Luca Pacioli schließlich beschrieb in seinem 1494 gedruckten Buch das Prinzip der doppelten Buchführung. Das Werk erschien 1537 in deutscher Sprache.[181] Die doppelte Buchführung bildete fortan den im Bankwesen gängigen Standard.

Ab dem 13. Jahrhundert entwickelte sich Buchgeld in Europa zu seiner heutigen Form. Mit dem Wechsel (Wertpapier) wurde erstmals ein Bargeldloser Zahlungsverkehr populär, da der beschwerliche, aufwändige und riskante Transport von Münzen mit seinen hohen Transaktionskosten entfiel. Der Transport eines Wechsels war hingegen leicht, da es ja nur ein Stück Papier war. Es war auch risikolos, zwar konnte auch ein Wechsel gestohlen werden, der Dieb konnte diesen aber nicht einlösen. Der Wechsel ermöglichte auch das kirchenrechtliche Verbot des Geldverleihs gegen Zins mit Strafen bis hin zum ewigen Höllenfeuer zu umgehen. Da der Wechsel in der Regel verschiedene Münzgebiete überbrückte ließ sich ein „Genuss“ (Zins) im Wechselkurs verstecken.[182] Beispielsweise herrschte in der Messestadt Brügge im August und September larghezza (Geldüberschuss) wenn die Kaufleute ihren Handel tätigten, während im Juni und Dezember typischerweise strettezza (Knappheit an Geld und Kredit) herrschte. Folglich konnten die Handelshäuser Wechselkurs- und Zinsgewinne machen, indem sie im Juni und Dezember Geld nach Brügge sandten während sie es im August und September abzogen und anderswo arbeiten ließen.

Neben den Handelshäusern entstanden auch auf Geldgeschäfte spezialisierte Geldwechsler. Diese wechselten ursprünglich Geld auf Tischen im Freien, den sogenannten banchi. In Venedig standen die Geldwechsler auf der Rialtobrücke, in Florenz auf dem Mercato Vecchio und in Brügge auf dem Grote Markt.[183] Die Geldwechsler wurden zunehmend auch als Geldleiher tätig und so eine Frühform moderner Kreditinstitute.[184] Entlang der damaligen Handelsrouten etablierte sich ein System aus Bankhäusern. Neben dem reinen Austausch von Münzen vergaben die Banken Kredite. Begünstigt wurde ihr Geschäft durch eine zunehmende Lockerung des damals vorherrschenden kirchlichen Zinsverbots.[185] Im 14. und 15. Jahrhundert hatten sich bargeldlose Zahlungen etwa in Form von Wechseln durchgesetzt. Geld konnte in einer Bankfiliale auf ein Konto eingezahlt und bei Vorlage eines Dokuments an einem anderen Ort in der lokalen Währung wieder ausbezahlt werden.[186] Dies hatte auch den Effekt, dass der Handel nicht mehr von der Wertstabilität lokaler Münzen abhängig war, da Wechsel in beliebigen Währungen ausgestellt werden konnten. Zudem war die Geldschöpfung nicht mehr den Münzstätten des Adels und anderer Herrschaften vorbehalten, sondern die Banken schufen zusätzlich Buchgeld durch Giralgeldschöpfung. Beispielsweise lieh ein Adliger der Bank 100 Florentiner. Die Münzen gingen an die Bank, aber der Adlige erhielt einen Schuldschein im Wert von 100 Florentiner plus Zinsen. Die Bank hatte nun weitere 100 Florentiner in der Bilanz und stellte Wechsel und andere Wertpapiere über diese 100 Florentiner an Kaufleute aus, welche diese wie Papiergeld benutzten. Und auch noch von dritten, vierten und fünften Parteien, die in den Genuss dieser Wertpapiere kamen, konnten diese als Papiergeld nutzen. Dadurch konnte die Geldknappheit des 14. und 15. Jahrhunderts in Europa gemildert werden, was Handel und Wirtschaft stimulierte.[187] Am Ende des 14. Jahrhunderts akzeptierte erstmals die Bank der Medici Schecks. Während ein Wechsel nur von dem Kontoinhaber eingelöst werden kann, kann ein Scheck von jedem eingelöst werden, der vom Kontoinhaber dazu berechtigt wurde. Um das für alle Beteiligten rechtssicher durchzuführen, war eine fortgeschrittene Buchführung erforderlich. Durch Schecks wurden Zahlungen einfacher und flexibler möglich.[188]

Im islamischen Raum dauerte die Etablierung von Geldgeschäften noch länger als im christlichen, da der Koran nicht nur Zinsen verbietet, sondern sogar fordert, dass für die hingegebene Menge an Gold oder Silber nur exakt dieselbe Menge zurückgefordert werden darf.[189]

Die Amsterdamer Börse avancierte im 17. Jahrhundert zu einem wichtigen Handelsplatz in Europa. Neben Waren wurden dort Wertpapiere gehandelt.[190] Wie der Name nahelegt, geht bei einem Wertpapier der Wert vereinbarter Geldzahlungen auf eine Urkunde über.[191] Besitzer können ihre Geldforderungen somit leicht an Dritte übertragen. Diese Innovation machte Wertpapiere wie Aktien und Anleihen zu beliebten Handels- und Spekulationsobjekten an den Finanzmärkten, auch außerhalb der Niederlande.[192] Ob und welche Wertpapiere man als Geld betrachtet, hängt vom Geldbegriff ab.[16][17]

Zwei Jahre vor Gründung der Börse hatte 1609 in der Stadt die Amsterdamer Wechselbank eröffnet. Sie war das erste Institut eines Netzwerks aus öffentlichen Girobanken in Mittel- und Südeuropa. Zu diesem System zählten die Hamburger Bank, der Nürnberger Banco Publico und der Banco Giro in Venedig. Die Girobanken stellten eine öffentliche Infrastruktur für internationale bargeldlose Zahlungen zur Verfügung.[193] Hierdurch sollten sie die Effizienz des Handels steigern und die Geldwertstabilität gewährleisten. Die Girobanken erfüllten somit bereits wesentliche Funktionen moderner Zentralbanken.[194] Sie transferierten Buchgeld in eigenen Rechenwährungen wie der Mark Banco.[195] Für Nürnberger Kaufleute bestand ein Zwang, Geschäfte mit dem Banco Publico zu tätigen.[196]

Kreditkarten

[Bearbeiten | Quelltext bearbeiten]